【確定申告】当会へご寄付を頂いた場合の税金控除

公益社団法人認知症の人と家族の会へご寄付いただいた皆様、ありがとうございます。

当会のご寄付(クラウドファンディングを含む)は、所得税(国の税金)控除を受けられます。

また、京都府民・京都市民の場合は、ともに住民税(地方公共団体の税)控除を受けられます。

具体的な方法についてご案内しますが、詳細な記載方法については、お近くの税務署または税理士にお尋ねください。

なお、2024年(令和6年)分の確定申告は、2025年3月17日(月)までです。

※以下では一部、以前の様式等の表記がありますが、令和6年と読み替えてください。数値や金額については最新年度の内容でご確認ください。

令和6年分 確定申告特集(国税庁ホームページ)

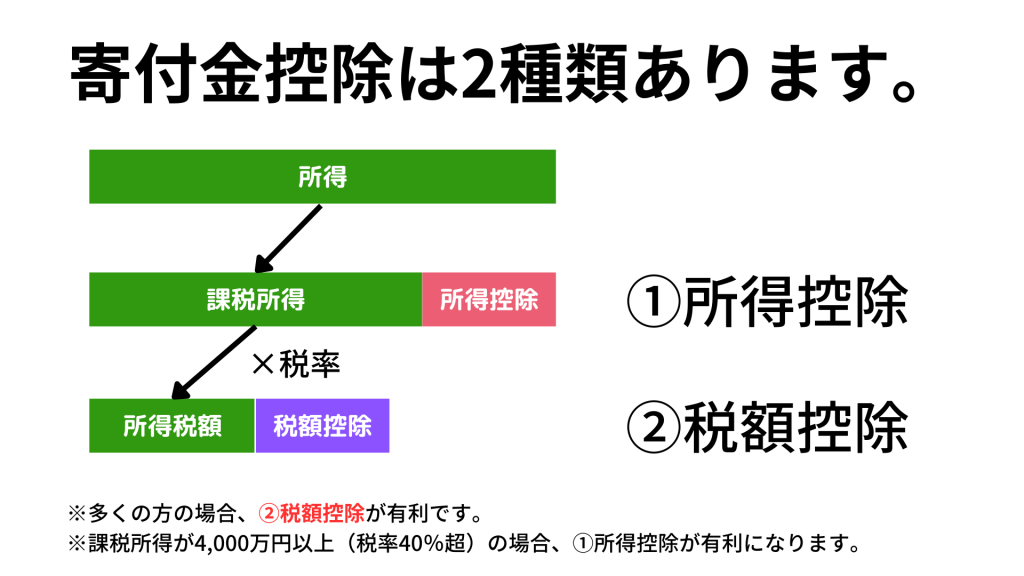

寄付金控除は2種類あります

「家族の会」へ寄付をして所得税の控除を受けるためには、確定申告時に寄付額を申請する必要がありますが、寄付金控除には2種類あり、いずれかを選んでいただく必要がりますのでご注意ください。

あなたの所得額等によりどちらが「有利」かは変わります。一般的には、税額から控除される②税額控除が有利 ※ となるこが多いですが、ご自身でご確認の上ご判断ください。

- ①所得控除 所得全体から寄付額を控除します。課税所得がおおむね4,000万円以上(税率40%超)の場合は、こちらが有利※です。

- ②税額控除 税額から寄付額を控除します。多くの方の場合、①所得控除より有利 ※ です。(課税所得がおおむね4,000万円未満(税率40%未満)の場合)

参考:【どちらが有利?】個人の「寄付金控除」と「税額控除」の違いをわかりやすく解説 対象団体や種類は?https://www.mikagecpa.com/archives/22735/

※「有利」となる場合は、その他の収入・寄付額・控除額などで、個人により変わりますので目安としてお考えください。

有利・不利の分かれ目は、課税所得4,000万円です

- 課税所得が1800万円以下(税率33%)の場合は、②税額控除が有利。

- 課税所得が1,800万円超~4,000万円以下(税率40%)の場合は、①所得控除も②税額控除もほぼ同じ。

- 課税所得が4,000万円超(税率45%)の場合は ①所得控除 が有利。

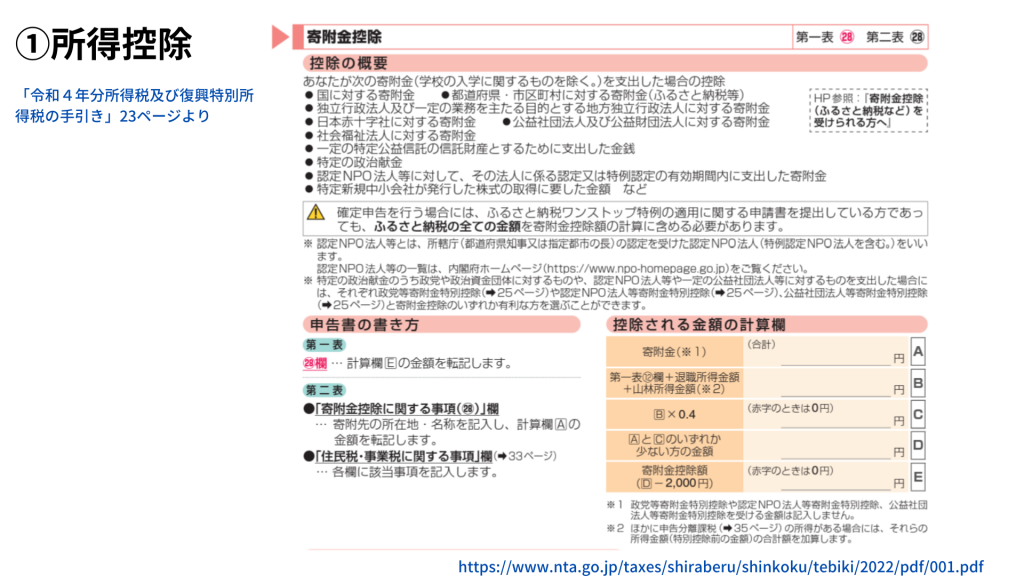

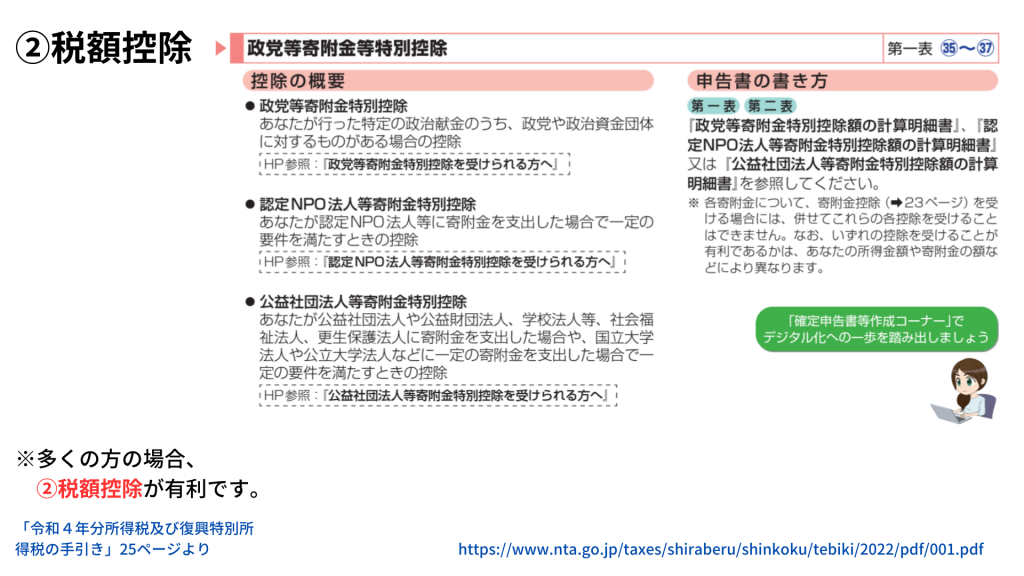

確定申告書の書き方

確定申告書類の書き方(記載場所)により、①所得控除、②税額控除のいずれかを選択することができます。

左下の「寄附金控除(28)」に寄付控除額を記載いただいた場合は①所得控除となります。

右上の「政党等寄附金等特別控除(35)~(37)」に寄付控除額を記載いただいた場合は②税額控除となります。

多くの方の場合、右上の②税額控除(政党等寄附金等特別控除)の方が有利です。

なお、記載する金額(寄付控除額 )は、それぞれ決められた計算をして記載いただく必要があります。

「①所得控除」の場合の金額

所得控除を受ける場合は、解説に従って、控除額を計算する必要があります。

具体的な計算式は、下図の通りです。詳細は「令和6年分所得税及び復興特別所得の手引き」(23ページ)をご確認ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2024/pdf/001.pdf

【計算例】10万円をご寄付いただいた場合:(10万円-2千円=9万8千円が所得から控除されます。(税額が控除されるのではなく、所得が少なかったものとして計算されます)。そのため、4千900円(税率5%)~3万2,340円(税率33%)と税率によって有利になる額は異なります。税率が40%を超える所得(4,000万円以上)の方はこちらが有利です。

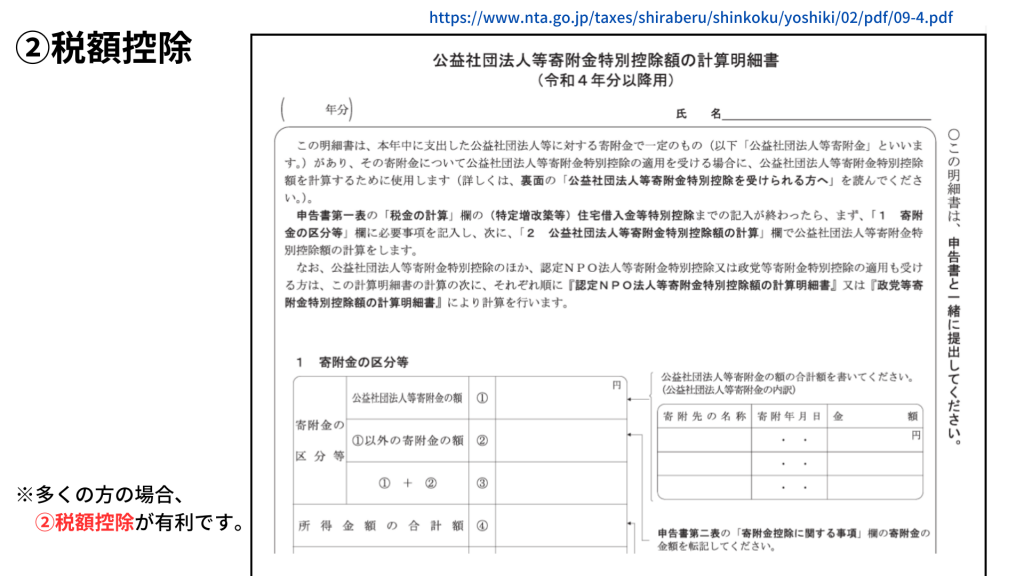

「②税額控除」の場合の金額

税額控除を受ける場合は、「政党等寄附金等特別控除」に金額を記載します。

具体的な計算式は、下記の「計算明細書」に従って、控除額を計算する必要があります。

■公益社団法人等寄附金特別控除額の計算明細書【令和4年分以降用】

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/02/pdf/09-4.pdf

詳細は「令和6年分所得税及び復興特別所得の手引き」(25ページ)をご確認ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2024/pdf/001.pdf

【計算例】10万円をご寄付いただいた場合:10万円―2千円=9万8千円 → 9万8千円 ×40%=「3万9,200円」が税金から控除されます。(所得控除ではないので、多くの方の場合、こちらの方が有利でです。)

提出にあたっては、下記の

a.公益社団法人等寄附金特別控除額の計算明細書

b.(内閣府発行)税額控除に係る証明書(PDF)

c.寄附金領収書

3点の提出が必要です。※b.cはご寄付を頂いた方に郵送しています

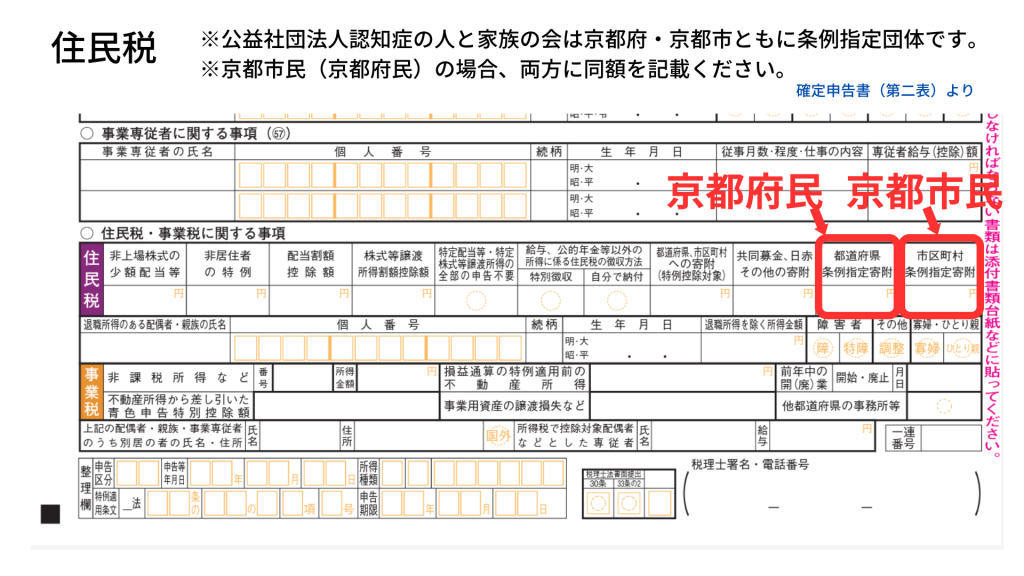

京都府民・京都市民は「住民税」も控除されます

公益社団法人認知症の人と家族の会は、「京都府」「京都市」ともに、条例による指定団体です。そのため、京都府民は「京都府税」、京都市民は「京都府税と京都市税の両方」で控除を受けることができます。

京都市民の方は、下記(確定申告書(第二表))の両方に同額を記載ください。

詳細は「令和6年分所得税及び復興特別所得の手引き」(33ページ)をご確認ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2024/pdf/001.pdf

参考:(京都府)個人府民税の控除対象となる寄附金の条例指定について

https://www.pref.kyoto.jp/zeimu/1229928053820.html

※表の5「公益社団・財団法人一覧」をご確認ください。

参考:(京都市)寄附金税額控除の適用対象について~条例により指定した寄附金~

https://www.city.kyoto.lg.jp/gyozai/page/0000051896.html

※一番下の「市民税の控除の対象となる認定寄附金の一覧はこちら」をご確認ください

例:京都市民の方から10万円をご寄付いただいた場合は、府税1,960円(2%)と市税7,840円(8%)の合計9,800円の住民税が控除されます。京都市以外の府民の場合は、府税3,920円(4%)の住民税が控除されます。

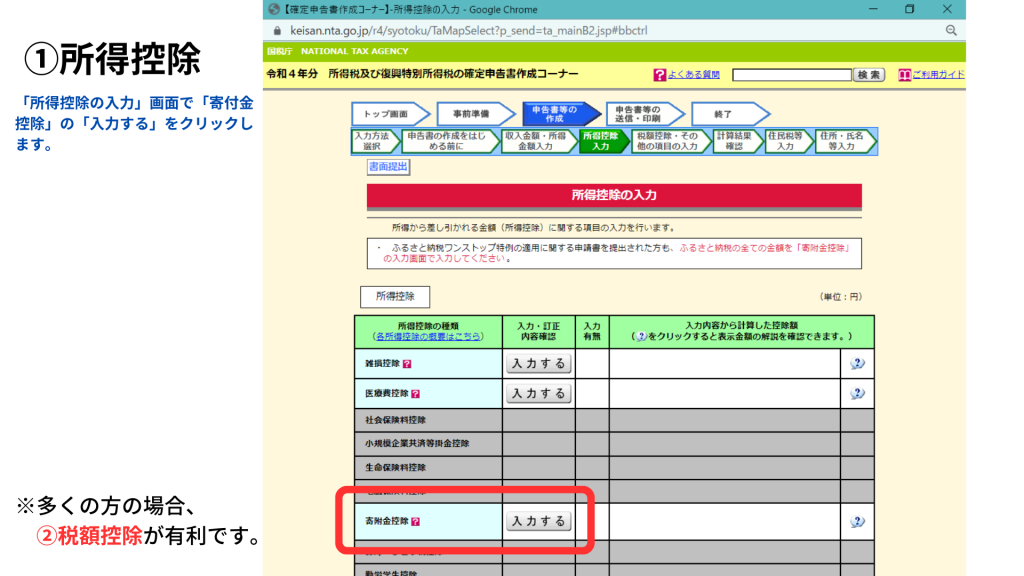

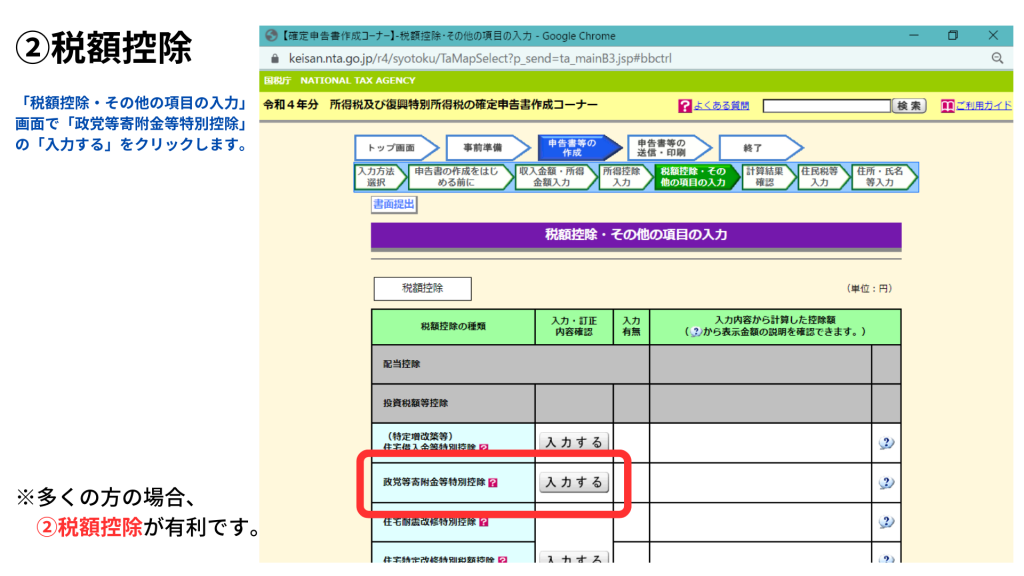

「確定申告書等作成コーナー」(オンライン)で作成した場合

国税庁の確定申告書等作成コーナーで作成した場合、オンラインで入力することができます。この場合、控除額を計算する必要がなく、寄付した額をそのまま入力することができます。

①所得控除をする場合

「所得控除の入力」画面で、「寄付金控除」の「入力する」をクリックすると、①所得控除として申告することができます。

②税額控除をする場合

税額控除とする場合は、「税額控除・その他の項目の入力」画面で「政党等寄附金等特別控除」の「入力する」をクリックします。

入力画面での「住民税」などについて

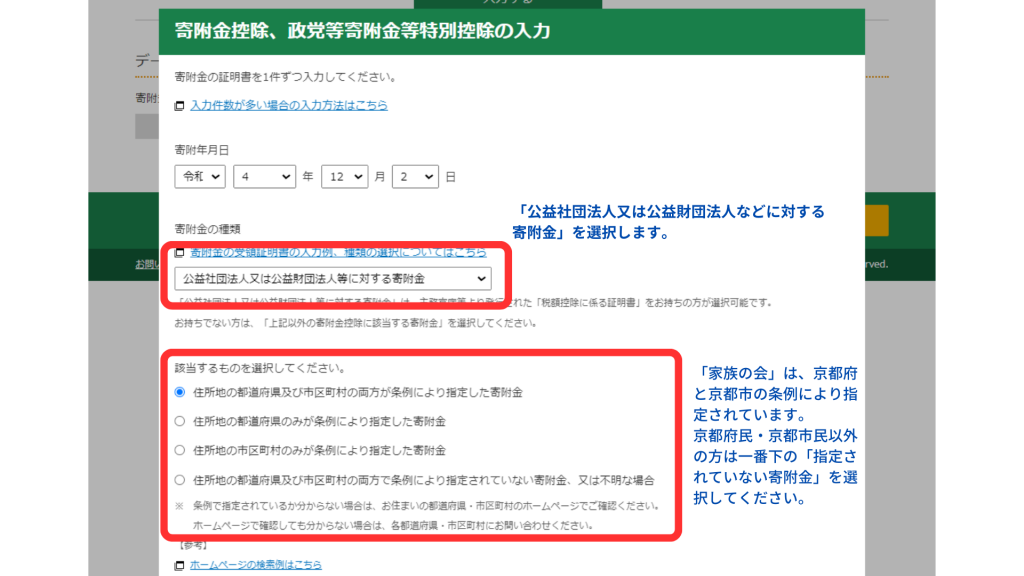

入力画面で寄付金の種類は、「公益社団法人又は公益財団法人等に対する寄附金」を選択してください。その後、選択画面が出ますので、在住地によって、該当する内容を選択してください。「家族の会」は「京都府」と「京都市」の条例により指定された団体です。

4項目のうち、京都市民の方は1番目(両方)、京都市以外の京都府民の方は2番目(京都府)、京都府民以外は4番目(京都府以外)の項目を選択してください。

なお、手書きで確定申告する場合は控除額を計算する必要がありますが、このオンラインで作成する場合は、寄付金額を入力するだけで、自動で計算をしてくれます。

その他(参考)

10万円をご寄付いただいた場合、所得金額毎の有利になる(減額される)所得税の金額一覧です。ただし、その他の収入、控除額により変わる場合がありますので、参考までにご覧ください。

| 課税される所得金額 | 税率 | ①所得控除 (寄付金控除) | ②税額控除 (政党等寄附金等特別控除) |

|---|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 4,900円 | 39,200円 |

| 1,950,000円 から 3,299,000円まで | 10% | 9,800円 | 39,200円 |

| 3,300,000円 から 6,949,000円まで | 20% | 19,600円 | 39,200円 |

| 6,950,000円 から 8,999,000円まで | 23% | 22,540円 | 39,200円 |

| 9,000,000円 から 17,999,000円まで | 33% | 32,340円 | 39,200円 |

| 18,000,000円 から 39,999,000円まで | 40% | 39,200円 | 39,200円 |

| 40,000,000円 以上 | 45% | 44,100円 | 39,200円 |